长江宏观:出口边际改善的三个信号

作者:于博 刘承昊

每周洞见:出口边际改善的三个信号

经济整体弱复苏,出口表现在各领域中最弱。1-2月出口同比下滑6.8%。而从三月来看,集装箱吞吐量表现未见起色,绝对水平与去年4月末供应链偏弱时的水平接近,侧面反映出口量依旧偏弱。

但近期有三方面领先指标出现好转迹象,出口或迎来边际改善。

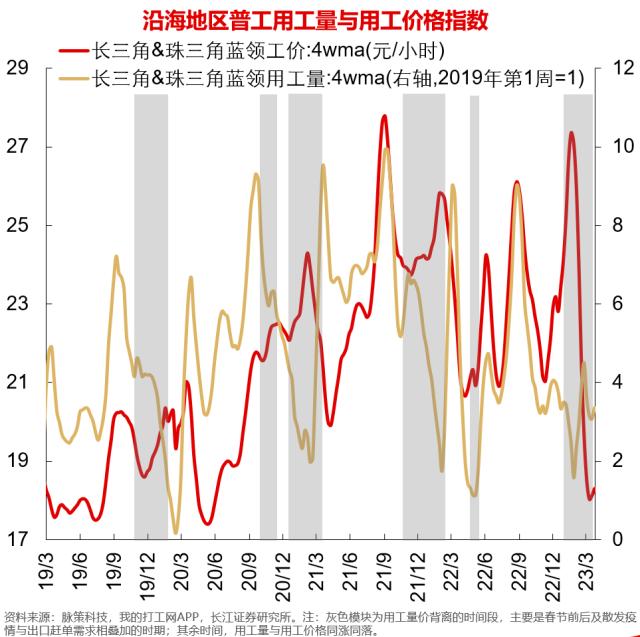

首先,沿海地区用工量与工价双双回升,指向出口订单生产转好。长江宏观同脉策科技合作开发了沿海地区用工量和用工价格指标。底层数据基于“我的打工网”APP所供应的长三角和珠三角普工招募数据。经过回测,我们发现用工量指数与外贸集装箱流量存在较强的正相关关系。而从当下数据表现来看,用工量与用工价格双双回升,或代表沿海地区制造业生产有所改善,或支撑出口量在近期回升。

其次,面向部分市场的运价开始改善。从CCFI分航线数据来看,尽管综合航线运价仍在下滑,但美东、欧洲、东南亚航线运价开始逐步回升。这反映出,我国向东盟及经东盟转口向欧美输送的贸易量或有回升趋势。

再次,3月前20日我国对韩国出口增速回升。在韩国3月前20日出口增速较2月大幅回落的背景下, 3月前20日我国对韩出口同比增速由2月的5.1%回升至9.1%,明显改善。向韩国出口的货物中,消费电子及元器件占比较高,增速回升或是相关产业产销改善的信号。

3月出口降幅或将持续收窄,但改善的持续性仍待观察。从各项数据来看,出口表现好于2月,但与1月初出口相比强度并不高。总的来看,3月出口增速或好于1-2月合并表现,但增速转正概率不大。同时,领先指标转好的可持续性有待观察,领先指标能否转化为货运量回升亦需要验证。

高频观察:汽车零售季末冲量

总结与展望:3月前4周,终端需求走势分化,生产复苏整体偏慢。就上周数据来看:1)30城新房销售冲量节奏稳定,乘用车销售环比回升,商圈人流小幅回落,文旅小幅高位波动;2)日耗同比增速反弹,天气影响螺纹、水泥产销;3)海外危机发酵,带动美元续降、大宗反弹;国内工业品涨跌互现;4)去库进程遭遇坎坷,螺纹库存去化放缓,水泥库容比续升。

上周乘用车上险数量大幅增长24.6%,主要缘于零售端季末冲量。年初以来汽车零售表现相对偏弱的原因有二:一是去年乘用车购置税政策力度较大,预支今年购车需求;二是汽车生产未曾停步,导致产业链中下游堆积大量整车,去库压力带动竞争性降价,使得消费者观望情绪进一步加重。上周季末降价冲量虽然表现亮眼,但有可能透支未来需求,在居民收入增速显著改善以前,汽车零售端销售或持续偏弱,库存去化之路依旧艰难。

需求:走势分化。3月前26天,30城新房销量增速续升。(乘用车)3月前26天,乘用车批零增速转负。(商贸文旅)商圈客流环比续降,票房增速续升,百度迁徙指数续升。

生产:缓步恢复。上周乘用车半钢胎开工率续降。(中游)上周沿海电厂日耗增速反弹,水电出力仍弱。钢铁高炉开工率续升,钢材产量同比增速续降;水泥粉磨开工率回落;玻璃产量降幅缩窄;江浙织机负荷率续降。

价格:涨跌互现。美元续降,大宗反弹。铜、铝价格反弹,油价续降。(国内生资)上周动力煤和焦煤价格回落。钢材价格回落,玻璃价格续升,水泥价格续降。PTA产业链产品价格全线上涨。锂电材料价格续降,光伏组件价格持平。

库存:去补各半。上周十大城市地产库销比续降。(中游)上周螺纹库存续降,水泥库容比续升,玻璃库存去化放缓。(上游)动力煤港口库存续升,炼焦煤港口库存回落。LME铜库存分化,LME铝库存反弹,全美商业原油库存续升。

下游行业

地产:二手成交景气反弹,新房冲量带动增速续升。上周14城二手房销量环比再度回升,主要由南京、成都、东莞等热门城市成交走高带动。其余城市成交量未见明显回升,景气脉冲的持续性或偏弱。而从新房来看,3月前26天,30城新房成交同比增速续升,一线、二线增速较前月走强。地产销量回升带动库存去化,十大城市商品房库销比持续回落,但尚未回到历年同期平均水平。土地市场方面,北京等地开始集中供地,底价成交与顶价成交同时出现,反映土拍景气仍待修复。

乘用车:3月前26天批零销量同比下滑,环比冲量走强。3月前26天,乘用车批零销量仍是同步负增长,但同比降幅较前19天数据略有收窄。从周度数据来看,上周乘用车交强险登记数量大幅回升,主要缘于渠道降价与车企季度末为完成指标冲量,带动销售转好。下游销售依旧艰难叠加库存较高,导致上游生产降速,铝加工行业及半钢胎开工率均表现弱势。

商贸文旅:线下消费企稳,文旅消费缓慢修复。上周百度拥堵延时指数环比回升,绝对高度高于近5年同期,反映城市经济依旧保持活跃。从商圈人流和餐饮消费来看,市内消费维持高景气,走势平稳。同时,电影票房在新供给的刺激下,环比略有好转。从文旅消费来看,上周全国百度迁徙规模、国内航班量数据小幅回落,整体仍有韧性,文旅消费缓慢修复的趋势仍在延续。

中游行业

电力:沿海发电耗煤增速小幅回升,水电出力仍弱。火电方面,上周沿海发电耗煤同环比均边际改善;水电出力依旧偏弱,出库量依旧位于历年同期偏低位置。综合来看,发电量表现略有好转,印证生产端仍在缓慢复苏。

钢铁:下游需求转弱,库存去化放缓,钢价普遍走弱。需求方面,螺纹、热轧表观需求环比均走弱,反映建筑、制造开工复苏偏慢。下游需求偏弱反向制约生产,上周全国电炉开工率走平,螺纹产量环比走弱,钢材总产量同比增速走低。供需同步收敛之下,钢材去库进程同步放缓,螺纹、热轧库存环比降幅收窄。库存去化难度加大,带动钢价普遍走低。

水泥:降雨影响需求,生产走弱,库存回补,价格续降。全国大范围降雨制约建筑开工,华南、华中等降雨更为集中的地区水泥出货率边际下滑,拖累上周全国水泥出货率边际走低。需求转弱带动供给边际走弱,华东、中南、西南地区粉磨开工率走低,拖累全国粉磨开工率同步回落。供需同步转弱,但需求表现相对更弱,带动全国水泥库容比回升,高于近2年同期。库存去化困难,带动水泥均价承压回落。

玻璃:需求小幅回调,去库仍在持续,带动价格续升。降雨拖累施工,叠加前期中游补库基本完成,上周玻璃表观消费量小幅回落,绝对高度略强于近两年同期。春节后玻璃复产仍在继续,玻璃供给环比回升。供给走强,需求走弱,玻璃去库速度边际放缓,但库存已经降至2022年同期以下,向历年同期平均水平收敛。去库进程仍在持续,支撑玻璃价格延续升势。

化工:需求放缓叠加成本走低,纺服链产品价格续降。坯布库存反弹,江浙织机开工率持续走弱,反映纺服下游需求边际转弱,涤纶长丝产销率随之走低。下游偏冷驱动上游开工回升速率放缓,聚酯工厂负荷率回升势头放缓,带动涤纶长丝库存天数环比走低。由于上游PX供给偏紧带动价格上行,化工纺服链产品在成本支撑下价格止跌回升。

新能源:上周光伏组件价格走平,锂电材料价格续降。光伏方面,上游硅料产能充足,价格持续走低;但由于硅片生产遭遇石英砂短缺,导致供给趋紧,价格连周上涨;硅片环节供给收紧而下游装机需求旺盛,支撑电池片、组件环节价格走平。锂电材料方面,碳酸锂价格持续回落导致下游观望情绪加重,订单量持续萎缩,再度加剧锂电价格走弱。

上游行业及交运

煤炭:进口煤带动动力煤价格走弱,焦煤价格回落。动力煤方面,国内火电需求恢复偏慢,且电厂可用天数普遍保持在历年同期偏好水平,叠加海外煤价持续下探,上周动力煤价格再度转弱。焦煤方面,由于钢材下游需求偏弱,钢厂生产意愿有所转弱,双焦采购需求回落,带动焦煤价格回落。

大宗:市场预期金融稳定目标抑制加息,带动美元续降。上周瑞银收购瑞信落地,但依旧无法消除全球投资者对于银行业危机的担忧情绪。投资者预计,为了避免银行系统再度出现风险事件,美联储将放缓加息步伐,并更早进入降息周期。受预期带动,美元指数持续回落,并承托部分大宗商品价格反弹。

有色:降息预期叠加需求预期转好,铜铝价格回升。伴随美联储更快结束加息、更早开启降息的预期持续发酵,铜铝投资者预期市场流动性或更早转宽、经济衰退幅度或比此前预期更小。此外,中国铜杆开工率回升、洋山铜溢价回升,带动市场对于中国需求改善的预期。多重影响下,上周铜铝价格双双反弹。

原油:宏观面宽松但需求预期回落,驱动油价走低。上周原油价格先涨后跌。上半周原油价格随宏观面逻辑上涨,定价联储提前降息的预期。但下半周,美国能源部长格兰霍姆告诉立法者,重新填满美国战略石油储备可能需要几年时间。采购进度不及市场预期,叠加全美商业原油库存续升,带动市场重新定价需求偏弱的逻辑,驱动油价整体下跌。总体来看,上周原油均价以跌为主。

交运:散运、集运价格走弱,货运流量边际回落。航运方面,上周BDI指数回落,反映大宗品需求仍在低位震荡;集运方面,集装箱吞吐量保持相对弱势,CCFI、SCFI同步续降,但有部分航线运价开始边际回升,反映外贸景气整体偏弱,但出现改善迹象。公路货运流量略有回落,指向工业品产销恢复节奏仍偏慢。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。